光大期货:12月5日能源化工日报

- 体育

- 2024-12-05 10:32:06

- 440

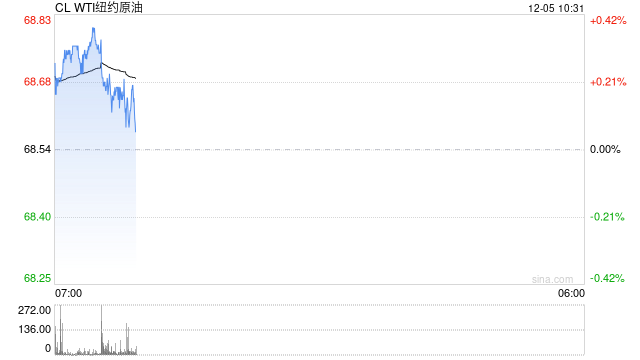

原油:

周三油价震荡回落,其中WTI 1月合约收盘下跌1.40美元至68.54美元/桶,跌幅2.00%。布伦特2月合约收盘下跌1.31美元至72.31美元/桶,跌幅1.78%。SC2501以534.1元/桶收盘,下跌3.2元/桶,跌幅为0.60%。EIA公布的报告显示,截止11月29日当周,美国原油产量增加2万桶/日,至纪录高位1351.3万桶/日。此前美国周度原油产出纪录高位为截至11月1日当周的1350万桶/日。EIA数据显示,截至11月29日当周,美国原油库存下降510万桶至4.234亿桶,市场预估为下降70万桶。美国汽油库存增加240万桶至2.146亿桶,包括柴油和取暖油的馏分油库存增加340万桶至1.181亿桶。整体来看,油价反复震荡运行。

燃料油:

周三,上期所燃料油主力合约FU2503夜盘收跌0.35%,报3134元/吨;低硫燃料油主力合约LU2502夜盘收涨0.43%,报3945元/吨。近几周东西方套利经济可行,12月预计将有240-260万吨低硫燃料油从西方运抵新加坡。贸易商预计接下来几天从中东、非洲、巴西和欧洲都有资源稳定流入,结合当前的库存水平,将给市场基本面带来压力。从基本面看,低硫燃料油市场继续承压下行,高硫燃料油市场暂时维持平稳运行。低硫方面,随着套利船货陆续运抵,低硫燃料油市场供应不断增加,但下游消化能力有限,亚洲低硫燃料油市场暂时低迷。高硫方面,当前高硫市场表现依然偏强,但随着冬季临近,需求逐渐下滑,尽管消费税调整政策尚未执行,但落地预期仍存,后期炼厂进料需求或受到抑制;套利窗口打开,供应也有增加预期,当前高硫估值偏高位,可考虑做空FU对SC裂解价差。

沥青:

周三,上期所沥青主力合约BU2501夜盘收涨0.06%,报3582元/吨。百川盈孚统计,本周社会库存率为16.01%,较上周下降0.78%;本周国内炼厂沥青总库存水平为23.51%,较上周下降0.91%;本周国内沥青厂装置总开工率为27.69%,较上周下降2.19%。供应端,近几周沥青的供应有所增加,不过由于炼厂利润仍处于亏损状态,实际生产积极性不高,从公布的12月地炼排产来看,计划排产小幅下滑,供应压力不明显;需求端,北方陆续转为备货入库需求;南方地区保持赶工状态,需求存一定支撑,社会库去库明显,整体商业库存处于近几年最低水平。尽管12月受降温影响各地项目开工终端需求预计逐步减弱,但是冬储需求之下预计沥青价格暂时以企稳为主,需要关注成本端油价的波动情况。

橡胶:

周三,截至日盘收盘沪胶主力RU2505下跌80元/吨至18685元/吨,NR主力下跌10元/吨至15180元/吨,丁二烯橡胶BR主力下跌275元/吨至13375元/吨。昨日上海全乳胶17550(-50),全乳-RU2505价差-1150(-255),人民币混合17100(-100),人混-RU2505价差-1600(-305),BR9000齐鲁现货13650(-50),BR9000-BR主力215(+5)。截至2024年12月1日,中国天然橡胶社会库存113.5万吨,环比增加0.44万吨,增幅0.39%。中国深色胶社会总库存为62.9万吨,环比减少0.3%。中国浅色胶社会总库存为50.5万吨,环比增加1.3%。2024年11月份,我国重卡市场共计销售约6.9万辆(批发口径,包含出口和新能源),环比上涨4%,同比微弱下降3%。累计来看,2024年1-11月,我国重卡市场销售各类车型约81.8万辆,同比降幅约为5%。美国轮胎制造商协会(USTMA)于2024年11月对当年美国轮胎出货量进行了预测,预计2024年总出货量为3.389亿条,而2023年为3.319亿条。市场短期受到消息面影响价格波动幅度增加。国内停割临近供应收紧叠加海外产区降雨影响未散,割胶天数受到影响,供应较预期偏紧预计持续影响,下游需求淡季,预计橡胶区间震荡维持。关注冬春时间点橡胶产区天气变化,转弱的拉尼娜若带来超预期的气象变化,旺产季价格回落的可能性进一步降低。

聚酯:

TA501昨日收盘在4816元/吨,收涨0.29%;现货报盘贴水01合约62元/吨。EG2501昨日收盘在4666元/吨,收涨0.09%,基差增加9元/吨至58元/吨,现货报价4728元/吨。PX期货主力合约501收盘在6774元/吨,收涨1.16%。现货商谈价格为816美元/吨,折人民币价格6766元/吨,基差收窄55元/吨至8元/吨。江浙涤丝产销整体偏弱,平均产销估算在4成左右。新疆一套60万吨/年的合成气制乙二醇装置于近期结束检修并逐渐提升负荷,该装置此前于10月下旬起轮修。韩国一套16万吨/年的MEG装置于近日停车。沙特一套64万吨的MEG装置计划于12月底前后重启,该装置此前于2024年7月份停车。PTA装置负荷抬升,供应充裕,但下游聚酯需求存下滑预期,涤丝产销出现阶段性放量,终端开工负荷转弱明显,且PTA库存水平累库,价格上方承压。乙二醇12月油制和煤制装置恢复计划仍在,预计供应只增不减,下游需求偏弱预期,显性库存累库,预计乙二醇价格承压震荡。

甲醇:

周三,太仓现货价格2500元/吨,内蒙古北线价格在2147.5元/吨,CFR中国价格在290-295美元/吨,CFR东南亚价格在345-350美元/吨。下游方面,山东地区甲醛价格1085元/吨,江苏地区醋酸价格2630-2700元/吨,山东地区MTBE价格5490元/吨。供应方面,虽然国内产量仍是近5年最高水平,但后续预计将环比走弱,进口方面受伊朗冬季限气影响,也有下降预期,总供应水平预计较之前会有所下降。需求方面,MTO开工维持在高位水平,传统下游利润被压缩之后开工没有明显下降,预计12月也不会大幅度下滑,总需求预计仍能提供支撑。整体来看,12月供应有下降预期,需求保持稳定,库存将逐步下降,外加转口贸易的增加,预计甲醇12月价格震荡偏强,但下游利润目前难有好转,甲醇价格上行过多可能会导致下游开工的下降,因此长期来看上方空间有限。

聚烯烃:

周三,华东拉丝主流在7510-7600元/吨;利润端,油制PP毛利-440.24元/吨,煤制PP生产毛利125.67元/吨,甲醇制PP生产毛利-856.67元/吨,丙烷脱氢制PP生产毛利-775.18元/吨,外采丙烯制PP生产毛利-217.15元/吨。PE方面,HDPE主流价格在8300元/吨,较上一工作日持平;LDPE主流价格10800元/吨,较上一工作日持平;LLDPE主流价格8730元/吨,较上一工作日持平;利润端,油制聚乙烯市场毛利为759元/吨;煤制聚乙烯市场毛利为1627元/吨。11月LLDPE由于前期炼厂集中检修导致现货供应有些紧张,社会库存快速下降,期现货价格同步上行。12月是消费淡季,需求支撑有限,并且PE方面供应有增加预期,PP供应又相对充足,整体来看聚烯烃基本面12月份相对偏弱,LLDPE现货紧张的局面将有所缓解,PP则是维持震荡偏弱的表现,策略上可以关注做空L-P价差。

聚氯乙烯:

周三,华东PVC市场价格下调,电石法5型料4990-5050元/吨,乙烯料主流参考5200-5500元/吨左右;华北PVC市场价格下调,电石法5型料主流参考4970-5050元/吨左右,乙烯料主流参考5150-5450元/吨;华南PVC市场价格偏弱调整,电石法5型料主流参考5100-5180元/吨左右,乙烯料主流报价在5200-5380元/吨。供应端,12月检修计划稀少,因此产量短期下降概率不大,反而会继续维持在高位水平;需求端,从水泥发运率和螺纹钢表观需求的数据来看,房地产施工将继续走弱,这样会对PVC下游管材和型材的需求有所拖累,同时印度BIS认证的年底到期,在政策落地之前,出口会相对谨慎,总需求会有所走弱,因此社会库存压力增加。,整体来看,PVC基本面长期偏弱,但12月份中央政治局会议以及中央经济工作会议将召开,届时可能会对远期价格形成一定影响,需要警惕由此带来的脉冲式的行情。

尿素:

周三尿素期货价格偏弱运行,主力合约收盘价1761元/吨,跌幅1.95%。现货市场多数稳定,局部地区小幅下调10元/吨,山东临沂市场价格维持在1800元/吨附近。基本面来看,尿素供应继续下降,行业日产量降至18.2万吨,后续或仍有进一步下降空间。需求跟进缓慢,中下游多以逢低少量采购为主,各地区产销率低位徘徊,对市场支撑力度有限。本周尿素企业库存下降1.34%,但市场交易逻辑仍在于外围市场波动、国内商品市场情绪偏弱等。另外,尿素上游相关品焦煤、下游玉米期货价格近两日下跌明显,尿素期价也受到联动影响。整体来看,尿素日产、库存等基本面指标略有好转,但外围因素影响加大,期货盘面日内或继续以释放情绪为主,关注主力合约1730~1750元/吨支撑位。

纯碱&玻璃:

周三纯碱期货价格明显走弱,主力合约收盘价1423元/吨,跌幅3.59%。现货市场报价稳定,沙河地区重碱送到价格本周仍维持在1500元/吨。贸易商环节报价继续回落30~70元/吨,主流地区交割库出库价格在1400元/吨左右。基本面来看,纯碱供应高位徘,行业开工率昨日继续小幅提升至87.95%,日环比提升0.47个百分点。需求端表现平稳,部分低价货源适量成交。西北等局部地区运输依旧受阻,区域间表现仍有分化,后期等待行业冬储进展能否给市场带来缓和。整体来看,当前纯碱市场支撑不足,且商品市场相关品种情绪同样偏弱,预计纯碱期货价格短期延续偏弱震荡走势,关注今日库存数据、本月重要会议政策导向。 玻璃:周三玻璃期货价格走弱,收盘价1249元/吨,跌幅2.57%。现货市场昨日小幅回落,国内均价1367元/吨,日环比回落2元/吨。个别地区产销仍维持高位,但局部地区成交略有回落,部分现货产销率降至100%以下。供应端小幅回落,日产量降至15.86万吨。整体来看,玻璃现货市场情绪略微回落,期货盘面同时受到外围因素影响,日内走势偏弱。考虑到市场对本月重要会议政策仍存预期,建议关注后续政策导向对盘面的支撑效果。另需关注玻璃库存数据、现货成交持续情况。

发表评论